Καθώς οι παγκόσμιες κεντρικές τράπεζες αύξησαν τα επιτόκια για να δαμάσουν τον πληθωρισμό, οι τιμές των κατοικιών μειώθηκαν σε σχέση με την έναρξη του κύκλου περιοριστικής νομισματικής πολιτικής. Ωστόσο, παρά την ευαισθησία της αγοράς κατοικιών σε υψηλότερα επιτόκια πολιτικής, οι τιμές εξακολουθούν να είναι πάνω από τους ιστορικούς μέσους όρους, σύμφωνα με το Διεθνές Νομισματικό Ταμείο.

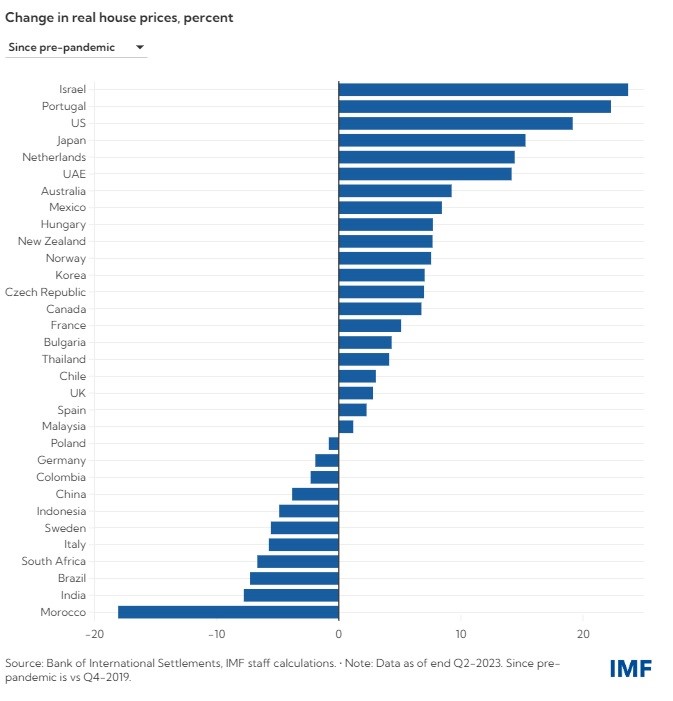

Οι τιμές των κατοικιών στις προηγμένες οικονομίες, συμπεριλαμβανομένων των περισσότερων χωρών της Ευρωπαϊκής Ένωσης, καθώς και της Αφρικής και της Μέσης Ανατολής, είναι 10% έως 25% υψηλότερες από τα επίπεδα πριν από την πανδημία.

Τα αυξανόμενα επιτόκια πέρασαν γρήγορα στις αγορές στεγαστικών δανείων κατοικιών, εμποδίζοντας την οικονομική προσιτότητα για τους σημερινούς και τους υποψήφιους αγοραστές κατοικιών. Επιπλέον, η μικρή προσφορά κατοικιών περιορίζει τις αγορές σε ορισμένες περιοχές. Συνολικά, η προσιτή τιμή της στέγασης είναι πιο εκτεταμένη εν μέσω υψηλών ακόμη τιμών κατοικιών και υψηλότερων επιτοκίων.

Απίθανη μια απότομη πτωτική διόρθωση για την αγορά κατοικιών

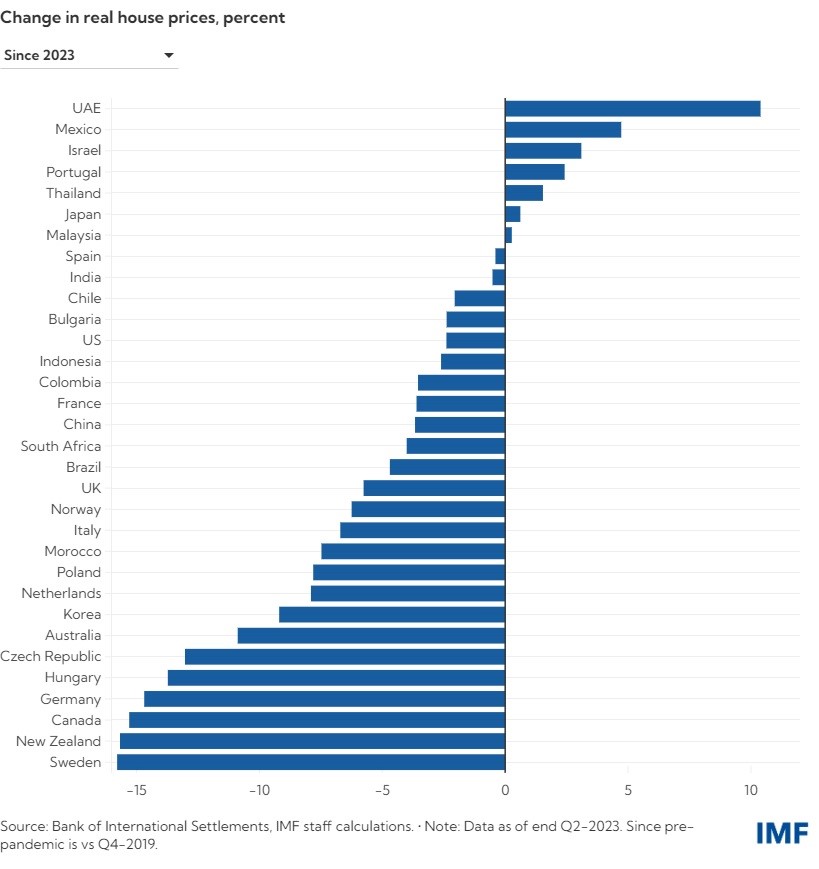

Οι τιμές των κατοικιών μειώνονται, αλλά μια απότομη διόρθωση προς τα κάτω παραμένει απίθανη στις προηγμένες οικονομίες.

Το πρώτο εξάμηνο του 2023, τα επιτόκια των στεγαστικών δανείων στις προηγμένες οικονομίες αυξήθηκαν κατά περισσότερο από 2 ποσοστιαίες μονάδες σε σύγκριση με το προηγούμενο έτος.

Συγκριτικά, οι τιμές των κατοικιών έχουν μειωθεί περισσότερο από 15 % σε ορισμένες προηγμένες οικονομίες, ενώ η πτώση στις αναδυόμενες οικονομίες ήταν λιγότερο σημαντική. Ωστόσο, καθαρά, οι πραγματικές τιμές των κατοικιών θα πρέπει να συνεχίσουν να μειώνονται από τα υψηλά του 2021 και του 2022 για να φτάσουν τα προ πανδημίας επίπεδα.

Το υψηλότερο κόστος δανεισμού είναι πιθανό να έχει τον μεγαλύτερο αντίκτυπο στους δείκτες εξυπηρέτησης του χρέους των νοικοκυριών - ένα μέτρο της ικανότητας αποπληρωμής των δανείων των δανειοληπτών - σε χώρες όπου οι αγορές κατοικιών παραμένουν υπερτιμημένες και η μέση διάρκεια ζωής των στεγαστικών δανείων είναι μικρότερη, σύμφωνα με την τελευταία Έκθεση Παγκόσμιας Χρηματοπιστωτικής Σταθερότητας (Global Financial Stability Report, IMF).

Φαινόμενο «lock-in» στις αγορές κατοικιών των προηγμένων οικονομίων

Για παράδειγμα, για ορισμένες προηγμένες οικονομίες όπως η Νορβηγία, η Σουηδία, η Δανία και η Ολλανδία με προϋπάρχοντες διψήφιους δείκτες εξυπηρέτησης του χρέους των νοικοκυριών, το κόστος εξυπηρέτησης του χρέους των δανειοληπτών θα μπορούσε να αυξηθεί έως και 1,8 ποσοστιαίες μονάδες δεδομένης της αύξησης των επιτοκίων. Αυτό θα είχε συνέπειες για τις εγκρίσεις δανείων και τις δυνατότητες αποπληρωμής των δανειοληπτών. Αλλά οι δανειολήπτες είναι επίσης λιγότερο χρεωμένοι και τα πρότυπα underwriting έχουν ενισχυθεί μετά την παγκόσμια χρηματοπιστωτική κρίση, μετριάζοντας τον κίνδυνο αύξησης των μη εξυπηρετούμενων δανείων. Αυτό μπορεί επίσης να έχει περιορισμένες περιπτώσεις αναγκαστικής πώλησης ή κατασχέσεων κατοικιών, βοηθώντας στη στήριξη των τιμών των κατοικιών.

Στις Ηνωμένες Πολιτείες, οι αυξήσεις των επιτοκίων της Ομοσπονδιακής Τράπεζας των ΗΠΑ επέφεραν μεγάλες αλλαγές στην αγορά των στεγαστικών δανείων, με το μέσο επιτόκιο για ένα σταθερό στεγαστικό δάνειο 30 ετών έφτασε πρόσφατα στο υψηλό δύο δεκαετιών του 7,8%. Για τους υποψήφιους αγοραστές, το κόστος εισόδου καθιστά την ιδιοκατοίκηση πιο απρόσιτη, καθώς οι απαιτούμενες προκαταβολές έχουν γίνει επίσης απαγορευτικός παράγοντας, επειδή οι αποταμιεύσεις έχουν συρρικνωθεί από την πανδημία.

Οι υφιστάμενοι ιδιοκτήτες κατοικίας, αποτρέπονται από την αγορά νέων ακινήτων λόγω μεγαλύτερων μηνιαίων δόσεων στεγαστικών δανείων, μένουν στη θέση τους προκαλώντας μείωση της προσφοράς των υφιστάμενων κατοικιών. Αυτό το φαινόμενο, γνωστό ως φαινόμενο «lock-in», είναι ιδιαίτερα εμφανές στις Ηνωμένες Πολιτείες, όπου τα μακροχρόνια στεγαστικά δάνεια σταθερού επιτοκίου είναι πιο δημοφιλή.

Επιτόκια και αναχρηματοδότηση

Τα 30ετή στεγαστικά δάνεια σταθερού επιτοκίου αντιπροσώπευαν το 90% των νέων στεγαστικών δανείων στις ΗΠΑ στο τέλος του περασμένου έτους, σύμφωνα με την ICE Mortgage Technology. Σχεδόν τα δύο πέμπτα όλων των στεγαστικών δανείων στις ΗΠΑ συνήφθησαν το 2020 ή το 2021, σύμφωνα με τα στοιχεία του ICE, καθώς τα χαμηλά επιτόκια κατά τη διάρκεια της πανδημίας επέτρεψαν σε πολλούς Αμερικανούς να αναχρηματοδοτήσουν τα στεγαστικά τους δάνεια.

Τα υψηλότερα επιτόκια αυξάνουν επίσης το κόστος ενοικίασης. Πολλοί άνθρωποι προτιμούν να νοικιάζουν αντί να αγοράζουν, δεδομένου ότι οι μέσες τιμές των κατοικιών έχουν αργήσει να προσαρμοστούν. Σε αυτό το πλαίσιο, ο συνδυασμός των υψηλότερων επιτοκίων και της σπάνιας ακόμη προσφοράς κατοικιών δημιουργεί έναν φαύλο κύκλο που περιπλέκει τον αγώνα των κεντρικών τραπεζών ενάντια στον πληθωρισμό. Οι μηνιαίες τιμές κατοικιών στις ΗΠΑ συνέχισαν να αυξάνονται τον Οκτώβριο σε σύγκριση με ένα χρόνο πριν, με τα καταλύματα να συμβάλλουν στο ένα τρίτο της αλλαγής των τιμών καταναλωτή τον Νοέμβριο.

Εάν η Fed ξεκινήσει μειώσεις επιτοκίων φέτος, όπως προβλέπουν οι υπεύθυνοι για τη χάραξη πολιτικής και οι συμμετέχοντες στην αγορά, τα επιτόκια των στεγαστικών δανείων θα συνεχίσουν να προσαρμόζονται και θα μπορούσε να απελευθερωθεί η κλειστή ζήτηση κατοικιών. Μια ξαφνική αύξηση, ως αποτέλεσμα ραγδαίων μειώσεων επιτοκίων, θα μπορούσε να αντισταθμίσει τυχόν βελτιώσεις στην προσφορά κατοικιών, προκαλώντας ανάκαμψη των τιμών.