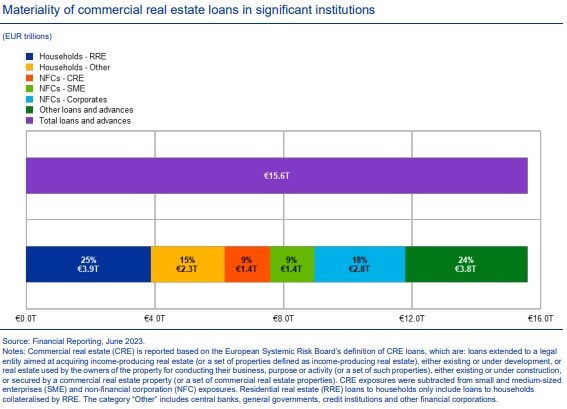

Τα εμπορικά ακίνητα (CRE) είναι μια κατηγορία περιουσιακών στοιχείων που αντιπροσώπευαν 1,4 τρισ. ευρώ των λογαριασμών δανείων της SIs το δεύτερο τρίμηνο του 2023. 52 δισεκατομμύρια ευρώ (3,67%) των δανείων CRE ταξινομήθηκαν ως μη εξυπηρετούμενα δάνεια (ΜΕΔ) στο εκείνο το τρίμηνο.

Αυτό αντιστοιχεί στο 15% των συνολικών ΜΕΔ, εκ των οποίων η πλειονότητα είναι μη εξυπηρετούμενα δάνεια που προέρχονται ακόμη από την οικονομική κρίση του 2008. Τα σημαντικά ανοίγματα των τραπεζών σε δάνεια CRE είναι ιδιαίτερα συγκεντρωμένα στις γερμανικές, γαλλικές και ολλανδικές τράπεζες (περίπου το 52% του συνόλου των εμπορικών ακινήτων).

Μετά από χρόνια ανόδου των τιμών των ακινήτων, οι αγορές CRE βρίσκονται επί του παρόντος σε ύφεση, καθώς τα σημάδια επιδείνωσης γίνονται εμφανή σε πολλές χώρες της ζώνης του ευρώ. Τα εμπορικά ακίνητα αντιμετωπίζουν αυστηρότερους όρους χρηματοδότησης και αβέβαιες οικονομικές προοπτικές, καθώς και ασθενέστερη ζήτηση μετά την πανδημία.

Ο κύριος παράγοντας που επιβάρυνε αρνητικά τις αγορές CRE ήταν η αύξηση των επιτοκίων και το υψηλότερο κόστος χρηματοδότησης χρέους. Μαζί με το υψηλότερο κόστος κατασκευής και τη μεταβαλλόμενη δυναμική της ζήτησης (δηλαδή απομακρυσμένη εργασία και πιο ενεργειακά αποδοτικοί χώροι λιανικής και γραφεία), αυτό σχετίστηκε με μια ανατιμολόγηση στις αποτιμήσεις ακινήτων CRE (ιδιαίτερα γραφείων και λιανικής), η οποία είναι ακόμη σε εξέλιξη.

Την ίδια στιγμή σημειώθηκε μια απότομη πτώση του όγκου των επενδύσεων και των συναλλαγών και η διακοπή των νέων κατασκευών, καθώς και συμπίεση των αποδόσεων των ακινήτων CRE, οδηγώντας σε αρνητικά περιθώρια.

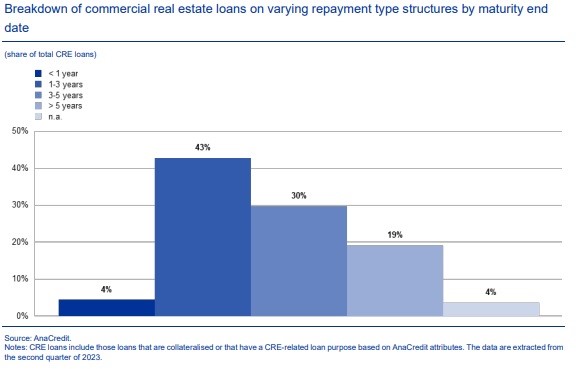

Τα δάνεια με μεγάλο υπόλοιπο που λήγει στη λήξη ονομάζονται συχνά δάνεια «bullet» ή «balloon» και αποτελούν επί του παρόντος ένα ιδιαίτερο σημείο στο οποίο εστιάζει η ΕΚΤ λόγω των τρεχουσών συνθηκών της αγοράς. Ένα σημαντικό μερίδιο αυτών των δανείων CRE διαρθρώνεται ως δάνεια bullet ή balloon και ως non-recourse loans.

Αυτοί οι τύποι δομών χρηματοδότησης ενέχουν υψηλότερο κίνδυνο αναχρηματοδότησης, πράγμα που σημαίνει ότι στη λήξη, οι δανειολήπτες μπορεί να χρειαστεί να αναχρηματοδοτήσουν τα δάνειά τους με πολύ υψηλότερο κόστος από αυτό που προβλεπόταν αρχικά.

Άλλες επιλογές αποπληρωμής έχουν γίνει επίσης δύσκολες, καθώς η επιδείνωση των συνθηκών της αγοράς και το υψηλότερο κόστος χρηματοδότησης επηρεάζουν επίσης αρνητικά την ικανότητα του δανειολήπτη να πουλήσει το περιουσιακό στοιχείο ή/και να αναχρηματοδοτήσει το δάνειο CRE σε άλλη τράπεζα.

Από τα ανοίγματα που καταγράφηκαν στην AnaCredit κατά το δεύτερο τρίμηνο του 2023, οι δομές τύπου bullet/balloon που λήγουν τα επόμενα δύο χρόνια αντιπροσώπευαν το 8% των δανείων CRE.